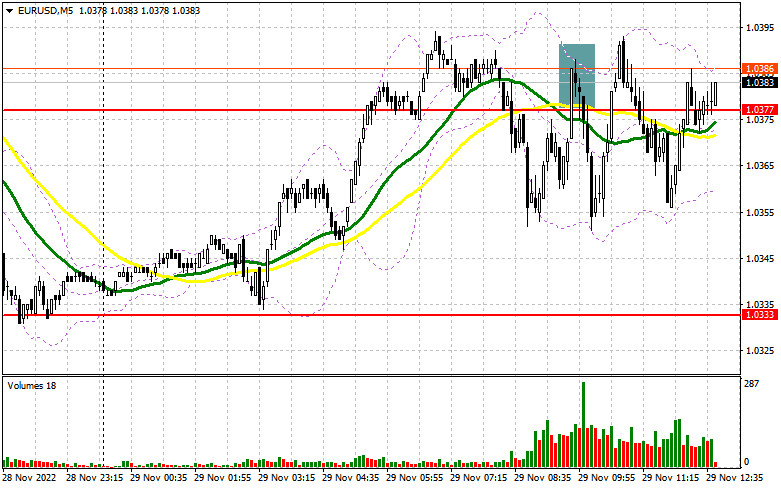

Em minha revisão da manhã, mencionei o nível de 1.0377 e recomendei a entrada no mercado a partir daí. Vamos ver o que aconteceu no gráfico de 5 minutos. Um aumento para este nível e sua falsa ruptura formaram um sinal de venda na primeira metade do dia. Após o par cair 20 pips, os touros conseguiram retomar o controle do mercado. Isto permitiu que os traders fechassem a transação no ponto de equilíbrio. No momento, o par está negociando perto do nível de 1,0377 e é por isso que tivemos que rever a configuração técnica para a segunda metade do dia.

Para posições longas no EUR/USD:

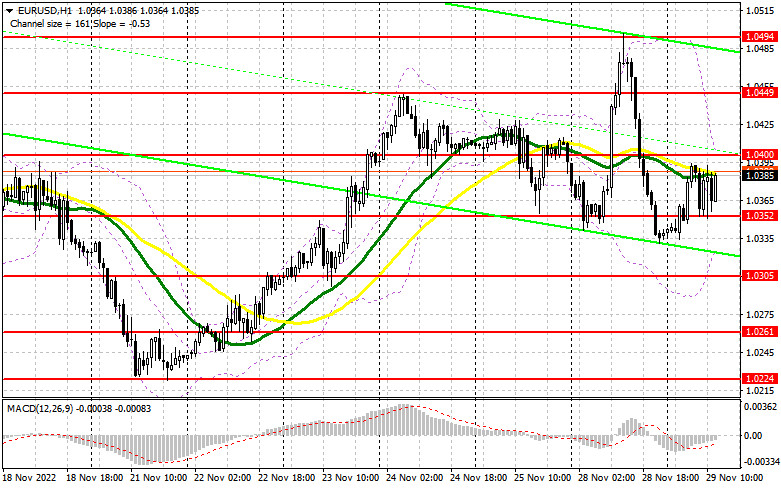

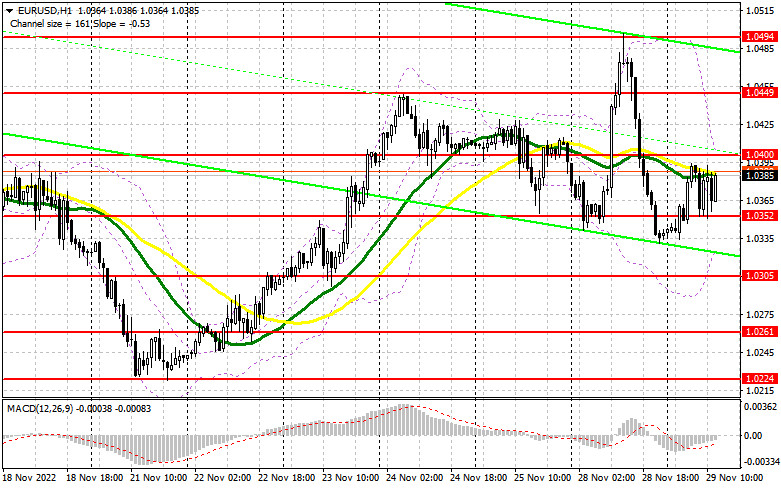

O índice de confiança do consumidor e os preços das casas nos EUA provalmente influenciarão o sentimento do mercado na segunda metade do dia. O segundo indicador é de menor importância para o mercado. No entanto, uma possível queda na confiança do consumidor pode afetar a trajetória do par. Se a confiança do consumidor cair abaixo das expectativas, o euro pode facilmente quebrar a zona de resistência mais próxima de 1,0400 e retornar aos máximos mensais. Caso o índice de confiança do consumidor seja melhor do que o esperado, os ativos de risco definitivamente estarão sob pressão, assim, empurrará o par euro/dólar para baixo. Os comerciantes devem se concentrar no suporte mais próximo a 1,0352. Sua falsa quebra gerará um sinal de compra e ajudará o par a retestar 1,0400, onde as médias móveis limitam o potencial de alta do par. Uma quebra desta faixa e seu reteste para baixo que foi falhado pelos touros no início do comércio reforçará o viés de alta e abrirá o caminho para 1.0449. Se o preço se estabelecer acima desta faixa, poderá então desenvolver um aumento para a alta mensal de 1,0494, onde recomendo a obtenção de lucro. Se o EUR/USD cair na sessão de Nova Iorque e os compradores estiverem ociosos em 1,0352, os traders começarão a ter lucro no final do mês, colocando assim mais pressão sobre o euro. Se assim for, apenas uma falsa ruptura no próximo suporte de 1,0305 será motivo para comprar o par. A compra de um par EUR/USD logo após uma recuperação é aconselhável apenas no nível de 1,0261 ou no mínimo de 1,0224, tendo em mente uma possível correção ascendente de 30-35 pips no dia.

Para posições curtas no EUR/USD:

O melhor momento para vender o par à tarde será uma falsa quebra em 1.0400. O par poderá testar este nível no momento em que os dados fundamentais forem publicados. Isto criará um ponto de entrada e um declínio para o suporte mais próximo de 1.0352 que foi formado pela manhã. A consolidação próxima a esta faixa e seu reteste ascendente criará um sinal de venda adicional com ordens de stop-loss acionadas pelos touros. Neste caso, o euro pode cair para 1,0305 onde recomendo a obtenção de lucro. O nível de 1,0261 servirá como alvo mais baixo. Se for atingido pelo preço, ele poderá cancelar a tendência de alta. Se o EUR/USD subir na negociação dos EUA e os ursos estiverem ociosos a 1,0400, os vendedores especulativos começarão a sair do mercado. Isto reforçará a presença em alta e os ajudará a retomar a tendência de alta, abrindo o caminho para 1.0449. Ao mesmo tempo, os traders devem ter em mente o discurso de amanhã de Jerome Powell. A propósito, os comentários de ontem dos funcionários do Fed alertando que a alta da taxa de juros pode ser superior a 0,5% causou uma rápida queda do euro. Quanto a hoje, o potencial ascendente do par pode ser limitado pelas expectativas de uma postura mais agressiva do Fed. A venda a 1,0449 só pode ser feita após uma falsa quebra. Uma redução no EUR/USD logo após uma recuperação é aconselhável somente a partir da alta de 1,0494, considerando uma correção para baixo de 3-35 pips no dia.

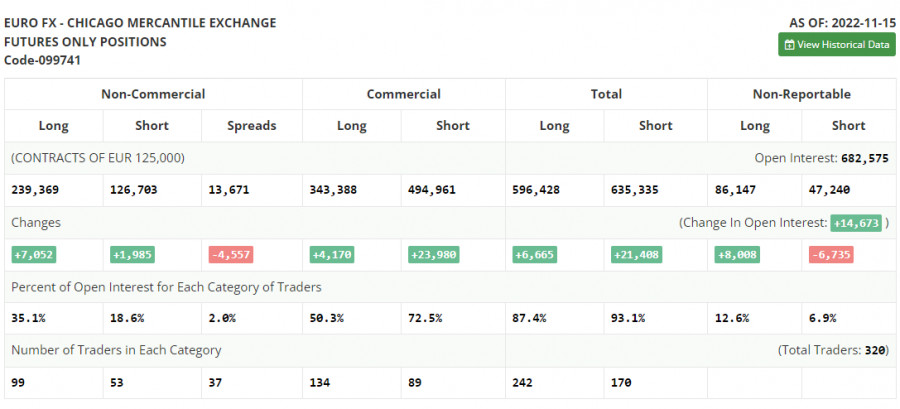

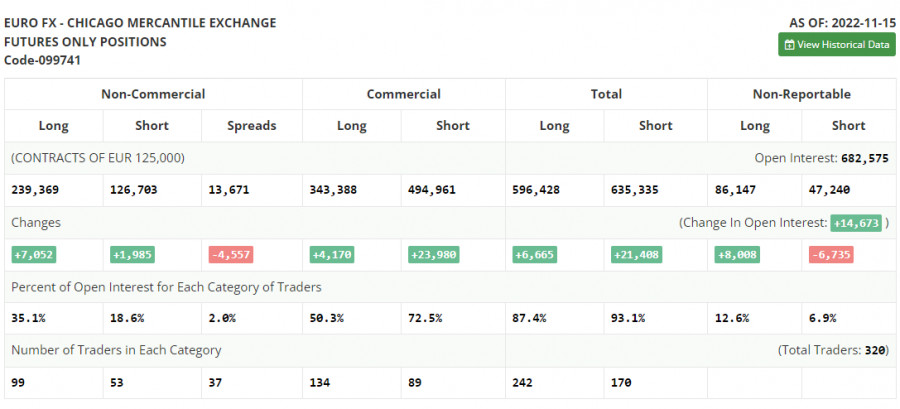

Relatório COT

O relatório Compromisso dos Traders de 15 de novembro mostrou um aumento tanto em posições curtas quanto nas longas. Ultimamente, especula-se que o Fed pode aliviar sua atual política monetária agressiva a partir deste mês de dezembro. Ao mesmo tempo, estas suposições contrastam com os dados recentes das vendas a varejo nos EUA, revelando que o indicador aumentou em outubro. Além disso, o relatório superou todas as previsões, indicando claramente que as pressões inflacionárias permanecem fortes no final do ano. Portanto, o recente relatório do IPC dos EUA demonstrando uma desaceleração nos preços deve ser tomado com cautela. Aparentemente, a Reserva Federal dos EUA manterá seu plano e continuará aumentando as taxas. Quanto ao euro, a demanda por ativos de risco aumentou de fato. Entretanto, em meio aos dados recentes do PIB na zona do euro, é muito improvável que o par euro/dólar realize um forte movimento ascendente até o final do ano. De acordo com o relatório COT, as posições longas do grupo de traders não comerciais aumentaram em 7.052 para 239.369, enquanto as posições curtas aumentaram em 1.985 para 126.703. A posição líquida não-comercial permaneceu positiva e ficou em 112.666, em comparação com 107.599 há uma semana. Isto indica que os investidores estão tirando vantagem de um euro mais barato e continuam a comprá-lo, mesmo mantendo-se acima do nível da paridade. Eles também podem estar acumulando posições longas na esperança de que o par comece a se recuperar mais cedo ou mais tarde. O preço de fechamento semanal avançou para 1,0390 de 1,0104.

Sinais dos indicadores:

Médias móveis

A negociação acima das médias móveis de 30 e 50 dias indica que os touros estão prevalecendo no mercado.

Por favor, observe que o período de tempo e os níveis das médias móveis são analisados apenas para o gráfico 1H, que difere da definição geral das médias móveis diárias clássicas no gráfico D1.

Bandas de Bollinger

Em caso de queda, a faixa inferior do indicador em 1,0333 servirá como suporte.

Descrição dos indicadores:

• Uma média móvel de um período de 50 dias determina a tendência atual, suavizando a volatilidade e o ruído; marcada em amarelo no gráfico;

• Uma média móvel de um período de 30 dias determina a tendência atual, suavizando a volatilidade e o ruído; marcada em verde no gráfico;

• MACD Indicator (Média móvel de convergência/divergência) EMA rápida com um período de 12 dias; EMA lenta com um período de 26 dias. EMA com um período de 9 dias;

• Bandas de Bollinger: Período de 20 dias;

• Os traders não comerciais são especuladores, assim como traders individuais, fundos de cobertura e grandes instituições que utilizam o mercado futuro para fins especulativos e atendem a certos requisitos;

•As posições longas não-comerciais representam o número total de posições longas abertas por traders não-comerciais;

• As posições curtas não-comerciais representam o número total de posições curtas abertas por traders não-comerciais;

• A posição líquida não-comercial é a diferença entre posições curtas e longas de traders não-comerciais.